L’assurance-vie luxembourgeoise

Une solution patrimoniale adaptée aux besoins des expatriés et des non-résidents

- Comment organiser, protéger et transmettre son patrimoine en France et à l’étranger quand on est expatrié ou non-résident ?

- Comment préparer sa retraite ou un éventuel retour en France ?

- Comment faire face à la complexité d’une gestion patrimoniale face à des expatriations successives au sein de pays différents ?

Pour un expatrié ou un non-résident, l’éloignement rend la question de la gestion de son patrimoine en France et depuis l’étranger particulièrement complexe.

L’assurance-vie luxembourgeoise permet de répondre à l’ensemble de ces problématiques et présente un intérêt certain pour les expatriés et pour les non-résidents.

L’Assurance-vie Luxembourgeoise répond aux besoins patrimoniaux des expatriés et des non-résidents

Fonctionnant sur le même modèle que l’assurance-vie française, l’assurance-vie luxembourgeoise présente des atouts supplémentaires qui en font un outil de gestion de patrimoine spécifiquement adapté aux besoins d’une clientèle internationale.

L’Assurance-vie luxembourgeoise : Une grande souplesse de placement

L’assurance-vie luxembourgeoise offre une grande flexibilité et une gamme d’actifs plus riche et plus facilement accessible que ce que permet la règlementation française. Le souscripteur peut ainsi librement choisir parmi un grand nombre de sociétés de gestion et de stratégies selon son profil d’investisseur.

Sur un contrat d’assurance-vie Luxembourgeois, un client peut investir dans la devise de son choix, en dollar ou en livre sterling par exemple, alors qu’il ne pourra investir qu’en euro dans un contrat français.

Il est également envisageable d’y loger des titres non cotés, notamment des SCI, ou encore des parts de sociétés détenues par l’assuré. En outre, le contrat pourra contenir des titres vifs (actions de sociétés cotées ou obligations), et les versements pourront être effectués par transfert de titres, ce qui permet de loger dans votre contrat d’assurance-vie des titres que vous avez habituellement sur votre compte-titres ou sur votre PEA.

Une neutralité fiscale adaptée à la mobilité internationale

Le succès de l’assurance-vie luxembourgeoise est dû à une législation fiscale très favorable : « la neutralité fiscale ».

En effet, le souscripteur d’un contrat d’assurance-vie luxembourgeois ne supporte aucune fiscalité au Grand-Duché. C’est le régime fiscal de son pays de résidence qui s’applique.

Ainsi, en cas d’expatriations successives, l’assurance-vie luxembourgeoise adoptera automatiquement la fiscalité de votre pays d’expatriation.

Les contrats luxembourgeois sont donc des contrats nomades qui correspondent très bien aux expatriés ou aux personnes qui, pour des raisons professionnelles, connaissent une forte mobilité à l’international.

Une protection optimale du souscripteur : « Le triangle de sécurité Luxembourgeois »

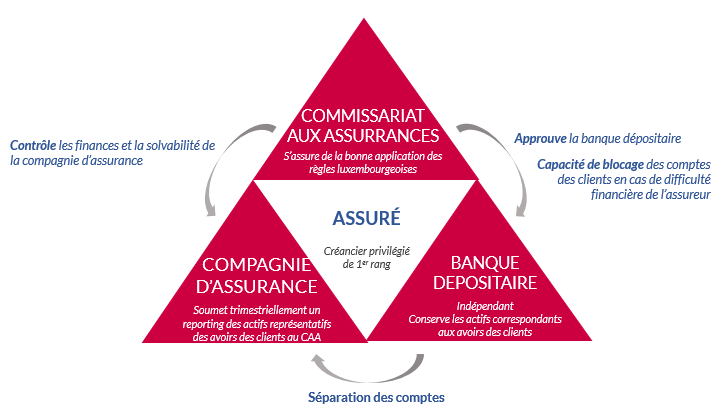

Le cadre réglementaire du Grand-Duché du Luxembourg offre des garanties exceptionnelles pour protéger les avoirs placés en assurance vie en cas de faillite ou de défaut de l’assureur. Ce dispositif de sécurité repose sur une organisation tripartite appelée « Triangle de sécurité ».

En effet, les actifs déposés ne sont pas intégrés directement dans les fonds propres de la compagnie d’assurance, mais confiés à une banque dépositaire, et cela sous le contrôle du Commissariat aux Assurances.

Ainsi, en cas de faillite de la compagnie d’assurance, votre épargne ne peut être saisie par ses créanciers. Le souscripteur d’un contrat de droit luxembourgeois dispose d’un « super-privilège » qui lui permet de récupérer ses actifs en priorité sur les autres créanciers (vous êtes ainsi « créancier de 1er rang »).